2017年全球生物制药行业并购回顾

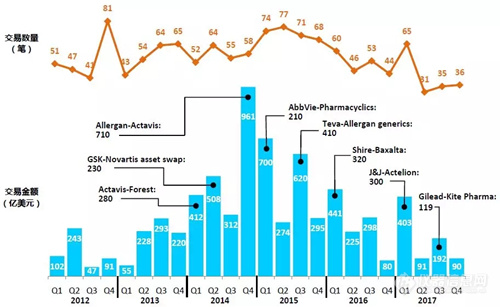

2017年全球生物制药并购交易金额总计约为775亿美元,交易数量为167笔。无论是金额还是数量,均创近5年的历史新低。

自1月Johnson & Johnson以300亿美金收购Actelion后,2017年全球范围没有再出现较大的医药并购事件,如果不是第三季度Gilead Sciences以119亿美元收购Kite Pharma吸引了业界的注意力,那么2017年全球医药并购就真的可以用“平静无波”来形容。而愿意出资进行大宗并购的收购方,瞄准的多是罕见病及肿瘤治疗领域的潜力公司和产品,这也显示出罕见病、肿瘤、神经系统疾病等仍是全球生物制药聚焦的热点领域。

图1. 2012-2017年全球生物制药行业并购交易公布情况

过去一年,全球制药巨头对于并购普遍持观望和审慎的态度,并购动力不足的原因主要包括:美国特朗普政府税收改革的不确定性,使得美国大型制药企业在并购策略和资金上受到限制;英国脱欧和EMA总部迁址也给全球医药市场带来了隐忧和不确定性;生物技术股高估值提高了大规模并购的风险等等,诸多因素都阻碍了2017年规模较大的并购交易的开展。

2018年全球生物制药行业并购趋势

随着美国税改明朗及政府对生物制药行业的支持、某些治疗领域药物研发竞争日益加剧、扩充产品管线以维持盈利意愿强烈以及全球范围内大量资本的涌入,业内人士普遍认为2018年有望成为全球生物制药并购大年。另外,由于美国某些政策支持大型制药企业之间的横向整合,大型制药企业也能有大量的海外资金回流,2018年极可能出现超级并购,市场猜测较多的是2017年就数度传出被收购传闻的Bristol-Myers Squibb,潜在买家则可能是Pfizer、Amgen、Novartis、Roche等巨头。

存在有利因素的同时也应看到,2018年生物制药并购交易会呈现上升趋势也有可能是因为2017年交易量太低,任何增长都将增加2018年的并购成绩。另外,在2016年暴跌之后,2017年纳斯达克生物科技指数(Nasdaq Biotechnology index)上涨了18%,高估值带来的交易风险是导致并购交易下降的原因之一。如果2018年潜在收购标的的估值仍处在高位,全球生物制药行业或许也会延续2017年的谨慎态度。

最后还应注意的是,越来越多的中国买家进入全球生物制药并购浪潮中。2017年就有中国三胞集团(Sanpower Group)以8.2亿美元收购Dendreon Pharmaceuticals、5家中国投资机构联合以6.05亿美元收购SciClone Pharmaceuticals、复星医药(Fosun Pharma)以11亿美元收购Gland Pharma 74%股权的交易完成交割、上海医药集团(Shanghai Pharmaceuticals Holding)以12亿美元收购Cardinal Health的中国区业务实体等并购交易,并购海外企业也从侧面体现了中国医药企业实力的逐步增强,预计未来将有越来越多的中国企业融入并参与到全球医药市场的竞争中来。